来源:PermaDAO

AO 的获取取决于资金量的大小以及持有的代币资产类型,我们所要做的也就是在有限的资金量下寻求 AO 代币获取的资金效率最大化方式。

Arweave 官方于北京时间 6 月 13 日晚 23 点发布了 AO 代币经济学,就关于目前已有的资料来分析一下如何以效率最大化的角度来获取 AO 代币,本文仅用于加密货币经济学分析,不做任何投资建议!

解读 AO 代币经济学模型

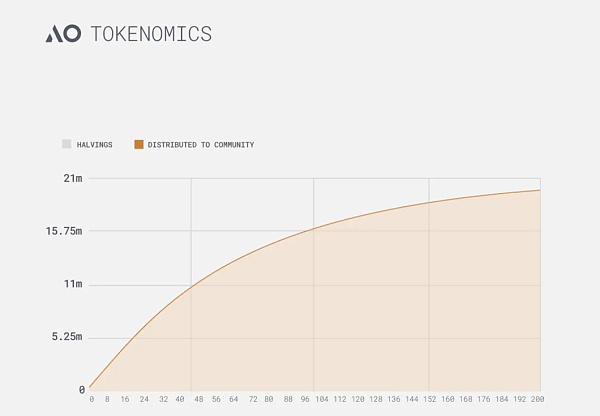

根据 AO 代币经济学,AO 是遵循比特币经济模型的 100% 公平启动代币,与比特币一样,AO 的总供应量为 2100 万个代币,类似减半周期 4 年,AO 每 5 分钟分发一次,每月分配量为剩余供应量的 1.425%。但与比特币不同的是,AO 虽然每 4 年减半一次,但不会突然出现“减半事件”,众所周知比特币是每 210,000 个区块(平均 10 分钟一个区块)会发生一次减半,大约是以四年为一个维度,但 AO 代币的减半是一个相对平稳的过程,代币发放是以月维度来减少供应量,虽然这一点对于获取 AO 的效率不会产生太大影响,但依旧不可忽视早期 AO 的获取,越早期收益越大。

同时官方一直提到 AO 代币是 100% 公平启动代币,目前来看,官方理解的“100% 公平启动”是 AO 代币只能通过持有特定资产(目前为 $AR、$AOCRED、$stETH)来获取,即使官方都没有给自己的团队、投资机构、生态社区项目等预留份额,在这一点与市面上的众多加密项目相比更凸显项目方大格局,同时也宣告 AO 的获取完全取决于资金量的大小以及持有的代币资产类型,我们所要做的也就是在有限的资金量下寻求 AO 代币获取的资金效率最大化方式。

AO 代币获取目前分为两个阶段,第一阶段于 6 月 18 日结束,同时开启第二阶段。第一阶段的获取也是在 6 月 13 日代币经济学公布的那一刻所有人才知道,不过也在情理之中,就是从 2024 年 2 月 27 日(AO 公共测试网上线)开始到 6 月 18 日铸造的 AO 代币 100% 发放给 $AR 代币持有者,基于每 5 分钟各钱包地址持有的余额来发放,截至 2024 年 6 月 13 日,每个 $AR 大约能获取 0.016 个 AO 代币,整个第一阶段大约一共发放 100 多万个。

最大化获取 AO 代币策略

第一阶段的流通量仅占 5% 左右,第二阶段才是重头戏,我们所要关注的重点也是如何在第二阶段最大化获取 AO 代币。33.3% 的 AO 代币将分给 AR 代币持有者,66.6% 的 AO 用于将其他质押到 AO 中的资产(目前只有 stETH),同时对于 AOCRED 会以 1000:1 的比率来兑换 AO(这一部分的AO 会从 Forward Research 持有的 AR 产生的 AO 代币来提供)。

第二阶段启动后,每个 AR 在第一年可以获得 0.016 AO,而其他合格的跨链资产(非 AR 资产)存入 AO 网络所获得的 AO 代币数量由跨链资产的交易量乘以其年度质押收益率与总跨链资产量的比率决定,而目前 stETH 为唯一合格的跨链资产,所以 66.6% 的 AO 用于分发到质押到 AO 中的其他资产的份额都会给到 stETH 资金池,所以大家可以简单理解为质押 stETH 收到的 AO 代币的确切数量取决于你质押的 stETH 价值相对于资金池总资产价值的比例。

如果你质押的资产占资金池总资产的 0.01% 质押一年可以获得 210 AO,目前池子为二千多万美元(可以在这里看到),假如等第二阶段开放之后资金池 TVL 为 10 亿美元且一年内保持恒定,如果你质押了 1000 美元价值的 stETH,那么一年后你可以得到 2.1 个 AO;如果 AR 市值为 20 亿美元且一年内保持恒定,如果你钱包持有 1000 美元的 AR,那么一年后你可以得到 0.485 个 AO,看似好像质押 stETH 更为划算,目前确实如此,但 stETH 资金池和 AR 的市值不可能在一年内一成不变,还是要时刻根据其他资产资金池 TVL 与 AR 市值的比值来计算(USD 本位计算):

-

当资金池 TVL / AR 市值 ≈ 2 时,质押同价值其他资产与持有同价值 AR 所获得的 AO 近似;

-

当资金池 TVL / AR 市值 > 2 时,持有同价值 AR 比质押同价值其他资产所获得的 AO 多;

-

当资金池 TVL / AR 市值 < 2 时,质押同价值其他资产比持有同价值 AR 所获得的 AO 多;

注意第二阶段启动后所铸造的 AO 代币需要等 2025 年 2 月 8 日才能解锁,届时流通率为 15 %,总流通量约为 300 多万个。

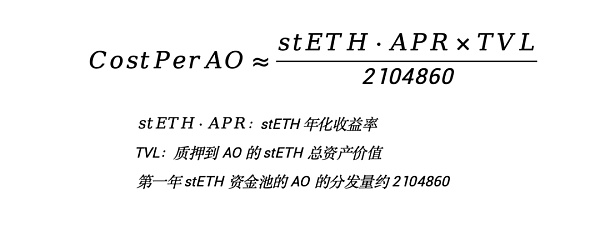

除此之外,我们也可以计算获取 AO 的风险与成本,这也很大程度影响着后续 AO 的价格。AR 持有人只需持有即可,而 stETH 是通过在 Lido 质押 ETH 获取,目前 stETH 的 APR(年化收益率)为 3.3 %,由于在 AO 质押 stETH 需要将这一部分年化收益利息相当于给到了 AO 项目方,而这一部分收入原本是 stETH 持有者的既得利益,所以 stETH 的 APR 可看作是 stETH 质押者的成本,若资金池 TVL 达到 10 亿,则 stETH 质押者获取 AO 的成本为 15.7 美元,但这是控制变量的情况下的计算结果,具体计算公式为(只考虑目前 stETH 为唯一可跨链资产的情况):

对于短期投资者来说,质押 stETH 与持有 AR 都需要承担币价下跌风险。当然许多 CEX 提供 0 杠杆借币服务,通常借币利率不会高于 1%,然而考虑到获取 AO 激励的回报周期较长,请自行权衡后决策。同时,目前 AOCRED 兑换 AO 的成本约每 AO 为 50 – 60 美元(请确保在 2024 年 6 月 27 日前将 AOCRED 兑换成 AO,逾期作废),同样也是需要等到 2025 年 2 月 8 日才能解锁,所以 1000*AOCRED 的价格可看作是 AO 期货价格,但是 AO 测试网发布之后带给 AR 市值增长远超 10 亿市值,且届时总流通量仅为 300 多万个,AO 币价也有很大想象空间。

对于长期投资者来说,用时间消除了市场波动的风险,不仅能获得本金涨幅的红利,还可以持续吃着 AO 利息(包括 AO 增长红利)。

小结

以上就是针对 AO 代币的分析,总结一下就是关注资金池 TVL 和 AR 市值的变化,并且基于代币的获取成本进行策略调整,以实现资金效率的最大化。除了考虑成本外,不可忽视币价波动的潜在风险,利用 0 杠杆借币等策略可以规避部分风险,而 AOCRED 兑换 AO 的成本及解锁时间也是决策时需考虑的重要因素。当然,长期持有币只需要静等花开。