为避免国库耗尽,波卡新的经济模型更新中

近期,Web3基金会的研究科学家Jonas在波卡论坛发布了波卡经济机制的最新更新,其中就包括了固定国库收入、调整通胀参数、缩短解绑期三个很大的要点。

而如此调整的原因主要在于国库支出不断增加,而收入持续减少,国库库存也在急剧减少的情况。我们之前也一直在讨论这些问题,相关的文章可以查看:

《波卡随笔丨波卡国库资金正在经历阶梯式下降,如何为国库提供更多的资金收入》

《波卡随笔丨波卡国库消耗加剧!如何缓解波卡国库消耗的问题》

那么这三大新机制是怎样的,背后的原因又如何呢?

机制1:固定国库收入

Jonas提议将一部分固定的通胀直接转移到国库中,以减少对“质押低效”机制的依赖。经过讨论,这个机制得到了社区的广泛支持,并开始实施。新的存储值MaxStakerReward可以由治理来调整参数,决定总通胀中有多少百分比会分配给质押者。该机制已经在Westend上线,希望不久之后能在波卡上线。

也就是如果通胀比例为10%,其中固定会有2%的资金进入到国库中,剩下的8%才给到Staking参与者。相比于之前是所有的通货膨胀的增发资产都按照最佳Staking比例与实际Staking比例的差值来计算会有多少资金流入到国库,如何两者的差异很小,那么国库的收入就会极大的减少。而采用新的方式,意味着至少有2%的通胀资金进入到国库中,这将为国库带来稳定的现金流收入,即每年至少固定2%的收入,并且这个2%的比例是一个可以通过治理来调整的参数。这为以后调整波卡经济模型提供了具体的调整指标。

机制2:通胀参数Pallet

目前,通胀计算深嵌在运行时中,无法在不进行运行时升级的情况下更改。为解决这一问题,开发了参数Pallet,使多个参数可以通过OpenGov进行调整。这一更新开放了通胀系统的关键参数给治理,包括max_inflation、ideal_rate和falloff。该机制已经在Rococo上进行审计、上线并测试。预计1-2个月就能上线。

max_inflation参数主要决定最大的通货膨胀率,可以通过调整这个参数来调整波卡的最终通货膨胀率,当前为10%。

ideal_rate参数主要决定最佳Staking比例(又或者叫理想率),这个数字是会根据实际的Staking比例最终计算出会有多少资金进入国库。

falloff参数主要用于决定奖励质押者不在最佳Staking比例(ideal_rate)时曲线的形状。具体来说,它影响质押者在未达到或超过理想质押率时的奖励变化情况。通过调整falloff参数,可以控制奖励曲线的陡峭程度,从而更精确地激励质押行为,确保网络的经济稳定性和安全性。

这些参数的设计意味着我们可以通过波卡的几个通胀参数来调控波卡的通货膨胀情况,从而影响波卡的发展,其作用就有点像许多国家央行通过调整利率的方式来调控经济。机制3:解绑队列

RFC0092介绍了一种在中继链上的解绑队列,根据当前正在解绑的总质押量来灵活调整质押的解绑时间,可能会大幅减少用户的预期解绑时间,从原有的28天解绑调整为2天解绑。这一增加将进一步提高波卡的灵活性,并改善质押者的用户体验。不过该RFC所涉及的调整需要先经过Fellowship的批准,然后进行代码编写和审计。

而这一个机制的设计初衷,主要在于因为机制1中将通胀资金的固定比例资金划到了国库(也就是20%的通胀资金),意味着Staking参与者的收益也相应的下降了,为了弥补这部分收益的损失,因此才设计了加快解绑的机制。小结

上述机制为社区描绘了一条清晰的道路。一旦代码上线,国库收入就可以固定下来,并带来可持续且可预测的收入;年通胀率和其他经济因素也可以通过治理进行调整和实施。这些更改将显著减少质押者的预期解绑时间,同时确保经济安全性。

详情可参见:

https://forum.polkadot.network/t/polkadots-economics-tools-to-shape-the-forseeable-future/8708

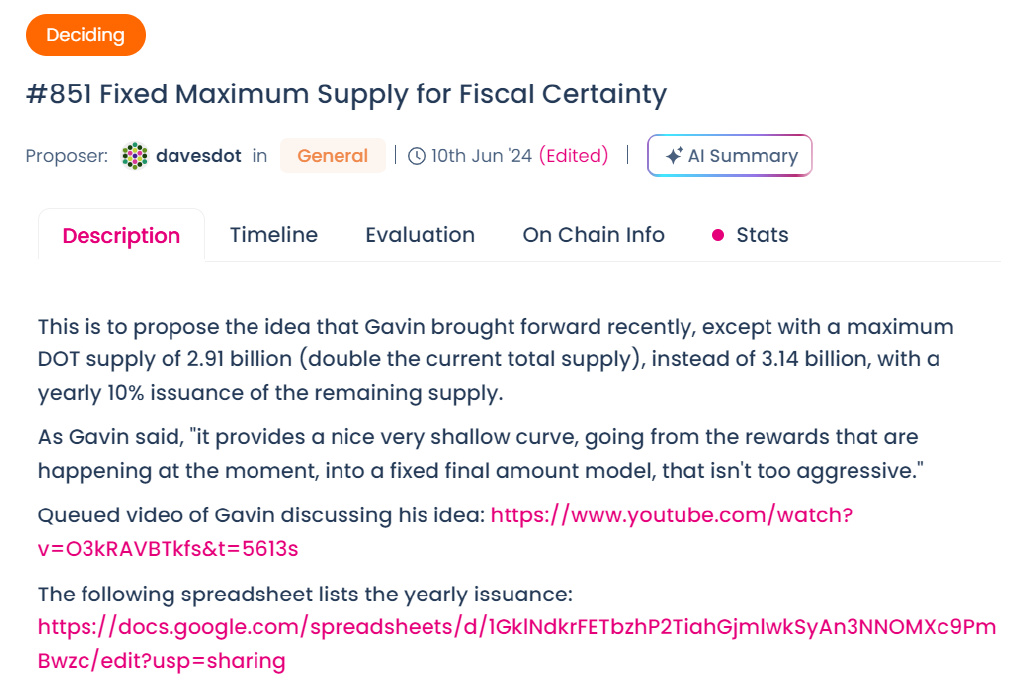

波卡供应总量的改变引发热议,Gavin也下场参与讨论

而在波卡的另一个重要讨论网站Polkassembly中,也有一些关于波卡经济模型的讨论,引发热议。此前,有人将Gavin提到的固定DOT的最大供应量(也就是总量为31.4亿的那个例子),以提供财政确定性的例子作为一个国库的提案进行投票,详情请参见:https://polkadot.polkassembly.io/referenda/851

我们当时对该贴进行了回复,可以参看我们的文章:《Gavin提出波卡经济模型新设想?这一次我们选择说不》Gavin的观点

而不久之后,我们的回复也引发了Gavin的回答。以下是Gavin的原话:

虽然你的观点并非完全无效,但我认为忽视了一些重要的点,这些点可以缓解你所担忧的问题。首先,质押奖励的实际价值——你提到“通证价格”时隐含考虑到这一点——并不是通过固定的发行率来稳定的。最多可以说是百分比回报(以DOT计)可以固定。但即使是这一点,目前也并不固定,因为我们的质押曲线是有偏向性的,目的是激励特定数量的整体发行量进行质押。

拿一个国家通过印钱几乎完全增加年度预算的类比来说,我不认为: 国防预算应该以流通中的法定货币总量为准。 国防预算应该是该总量的固定百分比。

即使接受这一点(这本身是非常值得质疑的),我觉得更好的方法是首先确定什么是合理的国防(即规定验证人质押的最低和累计第67百分位),然后只在预算不足以激励这一点时调整基础发行率。比如,我们可能会说200万美元的最低验证人质押和10亿美元的累计第67百分位。这应该由利益相关者设定,并且最好在经济学家和研究人员的建议下进行。

编者注:合理的国防(即规定验证人质押的最低和累计第67百分位),这里指的是由于波卡采用的是NPoS的共识机制,其网络的安全性主要在于验证者质押的金额的数值,数值越高意味着安全性就越高。如果每个验证人质押的最低金额为200万美元,那么根据最终波卡所设想的1000个验证人,其中前三分之二的验证人(也就是累计第67百分位的比例,即前67%)累计的质押金额就超过10亿美元了。

目前,网络在高市值网络中拥有最慷慨的奖励,这无视了客观的防御参数。

编者注:“网络在高市值网络中拥有最慷慨的奖励,这无视了客观的防御参数。”这句话的意思是这些参数包括确保网络安全所需的最小质押通证量和维护去中心化及抵抗攻击所需的累计质押量。波卡的高奖励并不一定是这些参数所需要的。例如,如果网络在质押了10亿美元的DOT后已经足够安全,增加奖励以鼓励更多的质押可能不会显著增强安全性,反而会增加通胀率和经济负担。

其次,保留几乎是一张空白支票来支付验证人费用,在网络早期的启动阶段可能是合理的,因为那时激励大量的专业基础至关重要。我认为在稳定状态下,这样做就不太合理了。据我们所知,验证人实际奖励的供给弹性在网络之间是相当无弹性的。其他类似市值的网络支付的比例(以质押的百分比计)只是波卡的一个小部分:ETH、ADA和SUI大约是3%,SOL、APT和AVAX是7-8%,而DOT是11.5%。如果网络的20%市值被质押(目前远远超过累计第67百分位的10亿美元)且年回报率为5%,我们每年只需要通胀1%。我目前的建议率只有在20年后才会低于这个水平,我希望在那之前Coretime销售收入已经成为预算的主要贡献因素。

非常浅的去通胀曲线预计会有相应的轻微年度影响,特别是相比价格波动。它确实减少,但只占前一年的91%左右。

一个关键的遗漏是,引入某种程度的长期财政确定性,可能会对验证者奖励的实际稳定性产生比任何其他因素(包括固定发行率)更大的总体稳定影响,因为价格会更加稳定。现实世界中,有很多通过负责任、坚定和克制的预算支出而形成的强大国家货币的例子,同时也有太多相反的悲惨例子。

其他要点:

我认为LSD(流动质押衍生品)根本不“成熟”。我还认为它对像波卡这样的网络是独特的危险主张,波卡的抗逆性来自验证人集合的经济对齐的多样性。以太坊的悲惨中本聪系数为1,很大程度上是由于LSD。

在像Polkadot这样的即时惩罚网络中,再质押是完全不安全的,只有在非惩罚性“你有资本,所以你可能是好行为者”的情况下才有一点点意义。

国库资金仍然可以从发行的百分比中提取,就像现在一样。在市值不变的情况下,更高的通证价格(由于稀释减少)会部分抵消资金流入的减少。此外,长期承诺的财政责任感在实际价值上可能会大大超过剩余部分。

我们的观点

首先一个国家的国防预算通常是根据每年的GDP或者每年的总支出的百分比来设计的,但是波卡的所谓的合理的国防是要看整个网络的质押资金是否在一定的体量之上。从逻辑上来说,两者的计算方式是不一致的,拿来对比不太合适。

其次,Gavin提到“(波卡)网络在高市值网络中拥有最慷慨的奖励,这无视了客观的防御参数。”意味着现在的通货膨胀系数其实并不一定契合网络安全所需要的参数(比如质押资金达到10亿美元)。希望是在网络更安全以及通胀越少之间找到一个平衡。

这一点我们同样也十分看重这一点。不过我们对于这个问题有两个新的视角:

1、价格对质押的影响需要考虑投资者心理。

尽管参与Staking能够获得远超通货膨胀比例的收益,从而能够激励更多的人参与Staking。但是投资者并不只是看收益,也要看流动性,因此许多投资DOT的人并不一定会参与Staking,而这部分人才是最终在交易所盘口当中左右价格的人,他们会因为很高的通货膨胀,而让他们觉得手中的DOT贬值很快。而这些投资者会更倾向于抛售DOT,如果DOT的价格下跌超过了Staking所能带来的收益,那么最终的结果就变成了。积极参与波卡Staking的这些更忠实的用户反而是受到损失更严重的人。

所以,需要增加一个维度来考虑多少的通货膨胀才能让质押者能获得一定的收益而没有参与质押的人也不会因为通货膨胀过高而急于抛售。

2、要多考虑一点是通胀带来的更高的Staking收益,可能会严重影响生态内项目的发展。

因为许多商业模式是按照百分比的收益来计算的,尤其是DeFi来说。那么,如果一些DeFi的收益远不如Staking的收益,那么只会吸引更多的人参与到Staking中,而不会参与到其他的DeFi应用中了。虽然,可能从TVL来看,Staking的资金也非常多,但是从网络效应来看会觉得波卡生态比较贫瘠,没有什么应用,应用的用户和资金都偏小。而网络效应小,也会让许多开发者不愿意到波卡上发展,他们会更倾向于选择网络效应更大的公链上发展,更有可能提高他们项目的成功率。

另外,我们非常认可LSD会对PoS系统的去中心化属性带来一定的风险,但是区块链本身是开放的,无法禁止这样的项目开展。而且在现实中的金融产品通常也是牺牲一定的安全性来提高一定的收益的。所以,尽管LSD可能还不成熟,甚至可能为去中心化的PoS类网络带来一定的中心化风险,由于其会带来一些额外的收益和功能,LSD一定会拥有相当的市场份额。同理,再质押项目也是如此,尽管波卡有着即时惩罚的机制,但是也可以通过引入一些新的机制(比如保险)来抵御一定的风险。当然这类项目的安全性肯定是要打折扣的,但不妨碍一些用户或者B端仍然能够接受这样程度的安全性,或许围绕波卡构建的特殊的再质押项目也会在未来诞生。

所以,我们更应该考虑的是,如何设计一些机制,使得即使有许多LSD或者再质押的项目存在,依然能够确保网络的安全性相对较高。这个问题我们也思考过,我们认为能够参与到波卡Staking的用户本身就是对波卡忠诚度较高的用户,可以针对参与Staking的用户设计一个与地址绑定的身份体系,可以称为波卡公民,以区分忠实的波卡用户和投机的波卡用户。然后将一些更多的投资机会或者奖励机会给到波卡公民,从而让地址本身更具有价值而不是地址上的资产多少更具价值。

用户可能需要额外的Staking或者满足一个最小Staking的值来获得公民身份。接下来就可以进一步需要为波卡构建一个更完整的忠诚度计划,甚至可以将积极参与波卡技术开发的Technical Fellowship成员以及未来更多的Fellowship的成员纳入进去,从而让整个网络的安全性是由纯正的Staking+公民来实现,而不只是Staking。如果进一步设想还可以搭建信用积分的体系,比如参与Staking获得加分,参与LSD或者再质押会相应的减少分值,从而让用户在信用与收益之间博弈。

总之,波卡作为链上治理最前沿的项目,其实还有很多可以探索的地方。不过我们需要更多的时间来探索一种既能解决波卡当前的问题,同时又能带来新的活力的方式。

波卡后续可能的变化

尽管波卡已经发生了一些影响经济模型的变化,但是笔者认为当前的变化程度不够。但值得庆幸的是,这次的变化中,也把一些能够调控波卡经济的数据做成了参数,并且这些参数是可以通过治理的方式进行修改的。意味着虽然现在改变不多,但是为未来的改变提前做好了基础设施。

此外,我们也能从这些改变的内容感受到波卡当前仍然有许多问题亟待解决。比如此次解决了国库收入不稳定且偏少的问题,确保国库能够有个最基本的收入。但是国库开支太大,这个问题依然是影响国库顺利运行的一大问题,如果不把这个问题解决了,那么国库此前积累的数千万DOT依然还是会很快耗尽,那么以后就只能等着使用新汇入国库的资金了,那么国库的运转就一定会捉襟见肘,难以大展宏图。

另一方面,我们仍然认为波卡需要更大规模的讨论如何调整波卡的经济模型,从Gavin此前的采访来看,当前还在研究阶段,还可以收集更多的意见。如果有更多的讨论和各种解决方案的推出,再通过传播讨论来达成共识,或许波卡的经济模型会更倾向于朝着大家希望的方向进行调整(比如大幅减少通胀)。也希望大家能够积极地参与讨论,或许也能够获得Gavin的关注和回复。