撰文:Ignas

编译:Yangz,Techub News

我有预感加密货币行业将有大事发生。至于具体会发生什么,我不知道,但应该会是一些非常利好的消息。

降息开始,以太坊现货 ETF 获批,比特币现货 ETF 资金流入增加,Stripe 推出稳定币支付……

就像一支军队在决战前摆好阵势一样,各大加密货币公司和 TradFi 正在为即将到来的牛市做好准备。

与此同时,加密货币的内部机器并没有停止运转。尽管行情有所下挫,但那又怎样,新的叙事和趋势将不断涌现,而市场也会随之不断变化。正如 MakerDAO 在「DeFi」一词出现之前就已推出一样,目前市场上正在出现新的趋势,只是这些趋势还太小,还未形成叙事。

以下是可能对市场产生重大影响的 7 种新兴趋势。

1. 重新包装

旧币令人乏味,而新币总能让人耳目一新。如果项目方能改改品牌,换个新的代币代码,并以新的图表重新开始,会怎么样?

这正是 Fantom 通过 Sonic 升级所做的事情。Sonic 是一条全新的 L1,可通过原生 L2 跨链至以太坊。Sonic 设有全新的 Sonic Foundation、Sonic Labs 以及全新的视觉形象。更重要的是,新的 S 代币与 FTM ,可 1:1 兑换。

Fantom 的这一举措是明智的,比简单地将其称之为「Fantom 2.0」更能引发市场炒作,也使其能够抛开 Multichain 的往事,重新开始。

类似的,Connext 正在更名为 Everclear。

品牌重塑在加密货币领域并不是什么新鲜事,但新出现的趋势是将重大升级重新包装成新的产品,可以比单纯的 v2 或 v3 升级向市场发出更强烈的信号。毕竟,对另一个「V4 」升级,人们不会太过兴奋。

通过从 Connext 切换为 Everclear,该团队想说的这不仅仅是一次简单的品牌重塑,而是代表着技术进步的重大进展。

Connext 从简单的跨链基础设施转变成了清算层。它本身就像一条链,以 Arbitrum Orbit Rollup 的形式(通过 Gelato RaaS),并通过 Eigenlayer ISM 和 Hyperlane 连接到其他链。此举不仅旨在连接任何链、任何资产,也在实现模块化加密货币的未来。

两个团队在公布消息后,NEXT 代币价格上涨了约 38%(虽然没保持住),而 Fantom 的 FTM 交易也再次火爆,CT 上被人们提及的次数也有所增加。

在我看来,未来会有更多协议重塑品牌,以适应 2024 年的市场趋势和技术进展。例如, 就在打造真实世界资产(RWA)的 L2。

除了品牌重塑,协议合并也会更加常见,比如 FETCh ai、Ocean protocol 和 SingularityNet 就完成了人工智能超级智能联盟()的合并。

2. 明确的加密货币监管

加密货币的监管一直是个大问题,尤其是在美国,SEC 已将目标对准 Coinbase、Kraken 和 Uniswap 等主要参与者。尽管 Ripple 和灰度取得了一些胜利,比特币现货 ETF 也获得了批准,但监管环境仍然严峻。

值得庆幸的是,情况已有所改变:特朗普对加密货币的支持已迫使民主党人改变他们的反加密货币策略。拜登开始接受加密货币捐款,SEC 也结束了对 Consensys 的诉讼,称「不会指控以太坊的销售属于证券交易行为。」

加密货币行业的短期前景将取决于大选。我非常赞同 Hartmann Capital 的一篇里的观点。该文章指出,如果 Gensler 被赶下台,或者其权力受到法院和国会的制衡,预计加密货币资产将大幅反弹 30% 以上,随后将出现持续的牛市。如果他继续掌权,预计市场将出现长期低迷,律师事务所将从中受益,而加密货币和纳税人将蒙受损失,只有比特币和 memecoins 相对不受影响。

监管的明确性可能会带来迄今为止最大的牛市,并通过以下几个方面改变数字资产市场:

-

从叙事转向产品市场契合度:加密货币项目将专注于创造价值驱动型产品,而不仅仅是炒作,从而带来更高质量的发展。

-

明确的成功衡量标准:估值将更多地依赖于实际产品的市场契合度和收益,从而减少投机行为,突出基本面强劲的代币。

-

更轻松的融资环境:更强的基本面将使数字资产更容易获得融资,从而减少山寨币的周期性涨跌。

-

繁荣的并购市场:资金充足的项目可以收购资金不足但有价值的 DeFi 协议,推动创新和更紧密的采用,一些 Layer1 转化为公共产品,以提高网络价值。

3. 比特币套利交易:比特币现货 ETF + 比特币空头

杠杆总能以新的方式溜进系统。要么是「」(widowmaker trade,指可能导致巨额、潜在毁灭性损失的投资),要么是 CeFi(Celsius、Blockfi 等)的无抵押借贷。

每个周期的机制都不同。但杠杆现在藏在哪里?

显而易见的是 ETHena 采用 Delta 中性策略(只要资金利率为正,一切好办,但如果资金利率为负,USDe 头寸需要平仓时会发生什么?),其次是使用 LRT 的再质押,最后是比特币现货 ETF 买家。

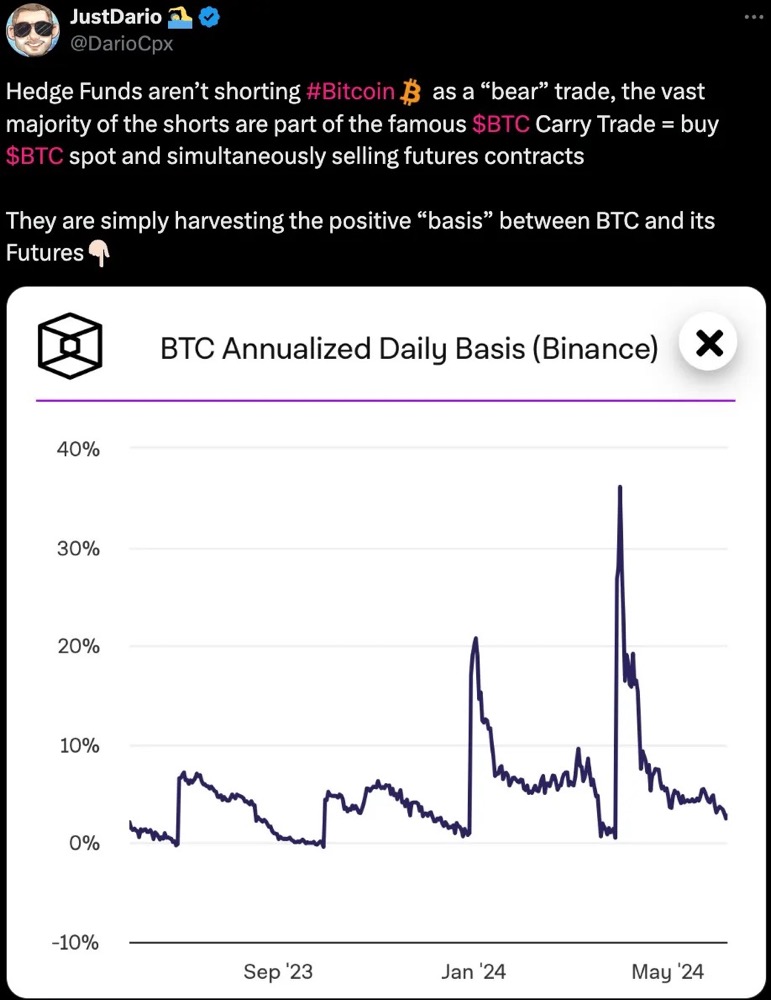

比特币现货 ETF 出现了连续 19 天的净流入,ETF 中持有的比特币更是占到了比特币流通总量的 5.2%(尽管目前连涨势头已被打破)。但为什么比特币还没飙升?原因在于,对冲基金正在以创纪录的速度通过 CME 期货做空比特币。而这一行为的可能解释是,对冲基金正在购买现货 ETF 并做空比特币,以实现 15%-20% 的 Delta 中性策略。

这种策略与 Ethena 相同。但如 Kamikaz ETH 指出的,「如果低资金的大规模杠杆就是本周期的杠杆,且已经存在,该怎么办?」当资金变为负数时(投资者不再看涨并关闭多头头寸)会发生什么?当这些头寸需要平仓时,Ethena(由散户主导)和现货 BTC + CME 期货空头(由机构主导)会导致大崩盘吗?

这很可怕。但也许更为轻松的答案是,机构正在通过比特币现货和期货进行套利。

无论如何,我们都需要密切关注比特币现货 ETF 带来的这些新动态,因为「无风险」套利最终往往比最初想象的「风险更大」。

4. 积分游戏化

协议可以用积分来吸引初始用户群。积分也有助于提高采用率,从而提高估值。但积分成瘾的现象已越来越严重,考虑到目前还没有更好的替代方案,积分游戏化或许能为枯燥的积分策略增添额外的元素。

比如,Sanctum 就推出了 Wonderland 游戏,允许用户通过收集宠物并赚取经验值(EXP)来提升等级。然后通过社区组队去完成任务。

这与其他积分项目并无太大区别,因为空投依然取决于累积的 SOL,但是……社区很喜欢这种机制!实际情况是,Sanctum 只用了一个月的时间就完成了第一季的宣传活动。

我希望在空投机制上看到 0 到 1 的创新。对于积分,我们已经疲惫了。我希望有更多项目方尝试将积分游戏化,为空投带来一些乐趣。

5. 抵制低流通高 FDV 发行

除了风险投资人、团队以及空投猎人,几乎所有人都讨厌低流通高 FDV 的代币发行机制。

作为曾经购买热门新代币的币安近日也因用户对低流通高 FDV 代币发行的抵制调整了上币策略,决定上市估值适中的代币,并优先考虑社区奖励而非内部分配。

在这一点上,我们仍需付出实际行动,但至少我们已朝正确方向迈出了一步。

对于低流通高 FDV 的代币发行机制,风险投资公司也难辞其咎。风险投资曾被视为积极信号,但加密货币社区现在却将其视为一种价值榨取。人们担心的是,风险投资公司的目的是通过出售他们以最低成本获得的大量代币分配来获利。

此外,项目团队也必须采取行动,避免出现代币一直下跌的情况。

项目方可以也有更多的尝试。例如,Starknet 上的 Ekubo 在两个月内将代币平均分配给用户、团队和 DAO。(也在 Starknet 上)则以 100% 的 FDV 推出了 NSTR,其中 25% 通过空投分配,12% 在流动性引导池活动中售出。此外,还有 FriendTech 的 100% 空投的实验,以及社区免费铸造比特币符文(虽然符文也允许预挖)等。

这些代币发行方式的影响还不确定,但请关注新的代币发行模式。一种新的成功的发行方式可能会成为这轮牛市的新基元。

6. DeFi 中的「麦肯锡」

DeFi 的出现有助于实现自我主权,人们可以不受国界限制,拥有并有效利用自己的资产。然而,在我们希望榨取每一分收益的同时,DeFi 策略也变得越来越复杂。因此,类似 TradFi 的咨询公司纷纷涌现,旨在帮助协议处理安全、治理和优化问题。比如 ,每年能向客户收取数百万美元的费用。

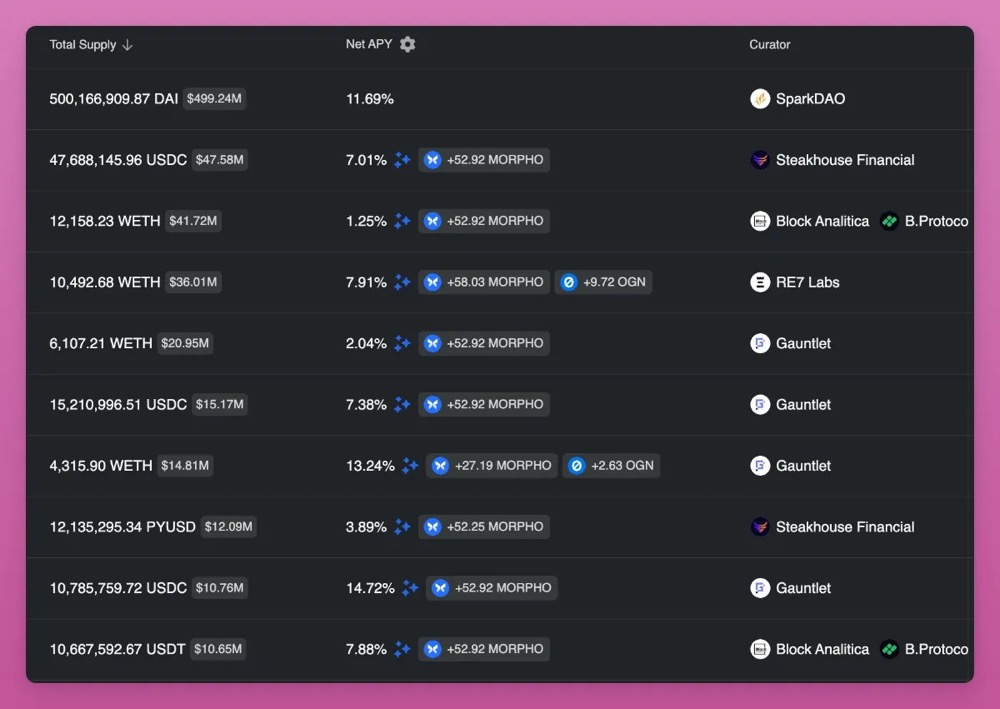

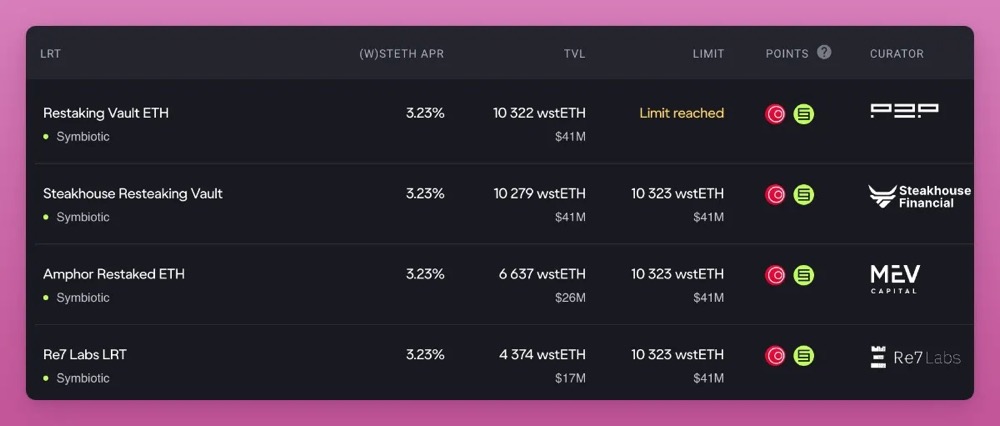

更重要的是,DeFi 协议也在进行调整,允许 DeFi 中的「麦肯锡」管理用户资产并将风险管理外部化。比如, 的无许可借贷允许 DeFi 中的「麦肯锡」创建具有任何资产和风险参数的市场,而无需依赖治理。其中,最受欢迎的财库由 Gauntlet、Steakhouse、RE7 Labs 等管理。

类似的,Mellow protocol 推出了由「策展人」管理的 LRT,使「储户能够更灵活地处理他们所希望的风险敞口,同时从质押资产的流动性中获益」。

我相信,随着 DeFi 复杂性的增强,这一趋势会越来越明显,并进一步将「DeFi」推向「链上金融」,将权力从代币持有者手中转移到专业公司。至于这是否会让代币变得更受欢迎,我还不知道。

7. Web2 似的 DeFi 进入门槛

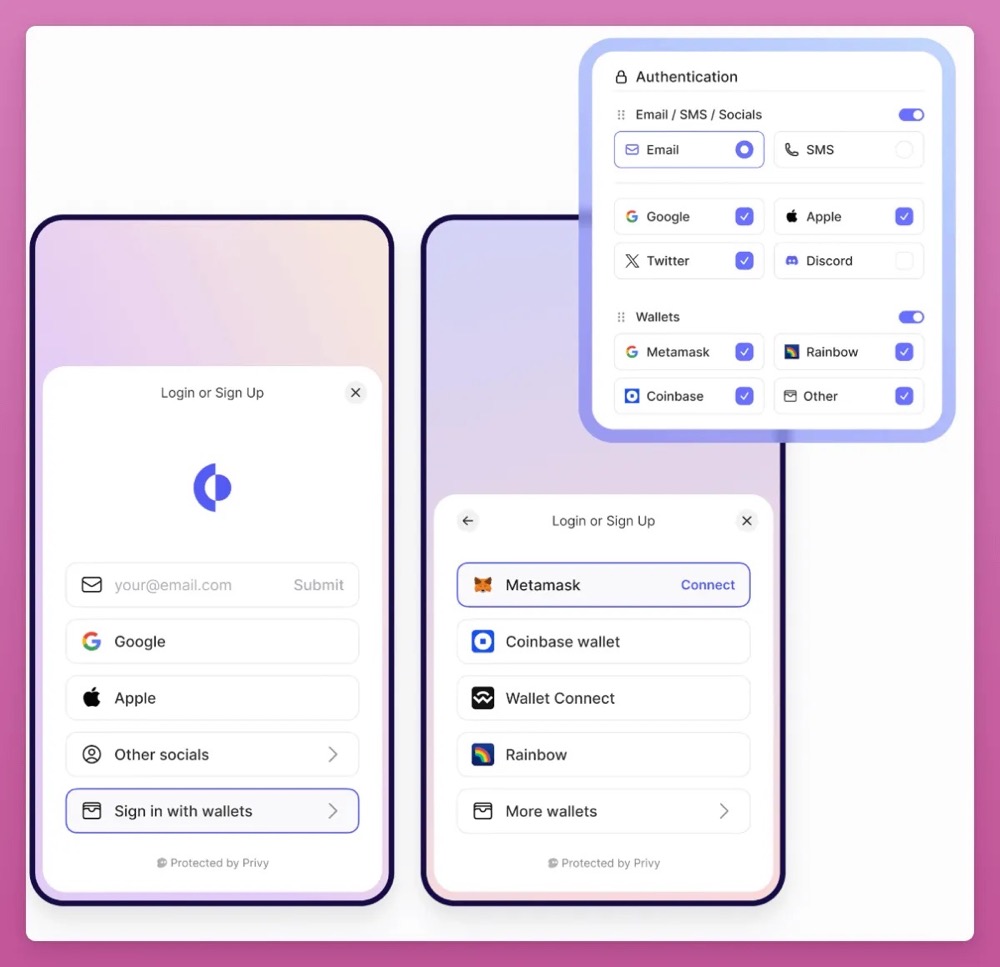

虽然 Friend Tech 可能存在问题,但它成功地普及了 Privy,使人们能够使用 Web2 账户创建和管理钱包。

说实话,在 NFT 热潮期,我宁愿直接在 OpenSea 上帮朋友们买 NFT,也不愿意教他们怎么使用 MetaMask,因为这真的非常麻烦。现在,有了 Privy,我们完全可以在 OpenSea 上创建一个带有电子邮件和 2FA 代码的钱包,整个过程只需一分钟。

而且这一趋势还不仅限于 Privy。Synthetix 开发的 Infinex 允许使用 Passkeys 创建钱包,因此用户只需为钱包使用密码管理器即可。Coinbase 也推出了 Smart Wallet,可以代用户支付 Gas 费,支持批量交易,并允许使用 Web2 工具创建钱包。

复杂的用户登录已不再是加密货币缺乏采用的借口。我们需要的是独特的消费者应用。